为何大环境不好时,方显海尔智家的战略优势?

备注: 按文本加粗 图注居中疫情持续散点式爆发、物流受阻、居民消费意愿差、原材料价格高位运行等多重困难下,家电行业明显承压。但越困难的外部环境,越考验企业的战略、管理、执行能力。

从美的集团、格力电器、海尔智家三巨头陆续披露的财报数据也印证了这一点。三家公司实现了营收、利润的双增长,成功抵御了多方压力,但整体看海尔智家表现更具成长性:其营收、利润不仅是三家中唯一2位数增长的,同时毛利率也是唯一逆势增长的公司。

此前,业界一直有这么一种说法:在经济高增长时,海尔智家在高端品牌、海外创牌、智慧家庭等方面战略布局显现不出优越性,而当经济减速或放缓时,才能看到海尔智家超前战略布局的与众不同。

一、营收、利润2位数增长的企业仅一家

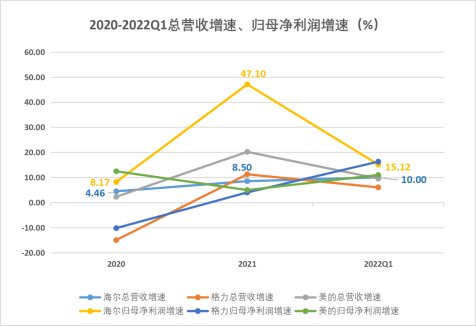

从2022一季报数据看,美的集团(000333.SZ)和格力电器(000651.SZ)营收增速均为个位数:美的营收909.39亿元,同比增长9.54%,归母净利润71.78亿元,同比增长10.97%;格力营收355.35亿元,同比增长6.02%,归母净利润40.03亿元,同比增长16.28%。

海尔智家(600690.SH)则延续了2021年的2位数增长趋势,实现营收、利润均2位数增长:收入602.51亿元,同比增长10.0%;归母净利润35.17亿元,同比增长15.12%。

(数据来源:wind)

从近几年美的、格力“白电双雄”放缓的业绩增速能看出国内白电企业的艰难。美的、格力不得不在这两年开启多元化战略,业务向家电外市场延伸:美的逐渐转向TOB业务,格力则更是拓展至新能源领域。

但转型场景生态布局智慧家庭的海尔智家,为何业绩增速能够持续?

对比三巨头转型举措后可以看出,海尔智家早在20多年前全球创牌,多年前布局的高端品牌卡萨帝,以及数年前的智慧家庭布局,都在今天验证了其战略的前瞻性。

毕竟,好的战略布局及商业模式才是穿越周期的核心。创新虽然需要多年的探路和投入,但品牌、高端唯有创新和真正的科技能力才能应对困境,没有创新是不行的。近在眼前的例子就是,当前高端产品更能应对来自成本端的压力。

二、毛利不降反增,高端有效应对成本端压力

从毛利率指标看,由于冰洗、空调几乎都已触及天花板,持续的价格战叠加原材料价格上行,导致行业毛利率持续下降。

2018年至2021年,美的销售毛利率从27.54%下降至22.48%,格力销售毛利率从30.23%下降至24.28%。

海尔智家凭借高端家电占比的提升,冲抵了大宗商品价格上涨、运费暴涨等多重不利因素,毛利率从29%逆势上涨至31.2%。

(数据来源:wind)

海尔智家位居行业第一的毛利率,且唯一逆势上涨,验证了高端化是目前一种有效的竞争策略。

海尔智家从2007年发布高端家电品牌,提升单用户价值,经多年投入、探索品牌建设后,迎来大收获:2021年卡萨帝收入突破百亿大关,达到129亿元,同比增长超过40%。

在国内万元以上价位段市场,卡萨帝洗衣机线下市场份额达到73.9%,卡萨帝冰箱市场份额达到36.2%,均排名第一;空调在15000元以上价格段市场份额达30.3%。冰箱、空调、洗衣机在线下市场的均价达到行业的两到三倍。

海尔智家高端品牌的放量才刚刚开始。相比之下,美的在国内高端家电业务布局的COLMO收入超40亿,格力则受制于空调市场的竞争深陷红海。

值得一提的是,靠单一产品创新推动增长已是明日黄花——场景化已成行业竞相争夺的新高地。卡萨帝全面融入三翼鸟后,2022Q1延续了高增趋势也恰恰说明了这一点。

而在场景化的布局上,海尔智家推出了全球首个场景品牌三翼鸟,2021年客单价达22万元,店面效率是普通店的5倍,实现了高单价、高效率;美的于4月28日发布COLMO墅智专家全屋智能系统,开始实现从“需要用户适应和设置”向“深度控制以服务用户”转变;格力则发布了“格力明珠”、“格力星空”、“格力远山”、“格力年华”、“格力简爱”五组中国风大套系家电产品。

相对海尔智家布局早、成果初显,美的、格力的智慧家庭布局还有待时间检验。年报显示,截至2021年末,三翼鸟平台月活跃用户数达675万。而三翼鸟以场景触达用户,有效带动成套产品销售,2021年海尔智家国内市场高端成套销量同比增长62%,占比提升10.6个百分点,升至37%;智慧成套销量同比增长15%,占比提升2个百分点,升至17%。同时,三翼鸟落地步伐正在加快,继2021年场景店网络布局1317家后,2022Q1又新建店120家。不难发现,三翼鸟已经为海尔智家开启了一个全新的增量空间。

三、全球创牌本土化优势尽显,海外毛利率持续提升

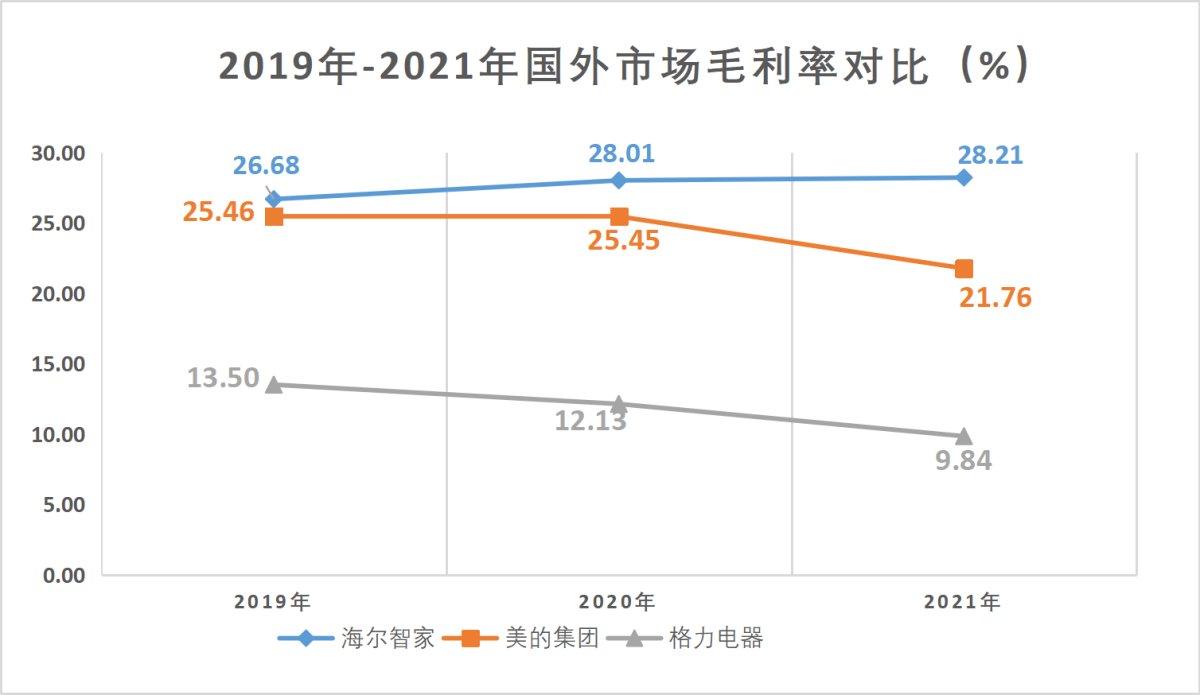

在海外市场,海尔智家全球高端创牌带来的高端产业结构及品牌布局,带动了海外市场毛利率的大幅提升,进一步提升了毛利率水平。

(数据来源:wind)

财报数据显示,海尔智家海外毛利率持续上涨,从2019年的26.68%提升至2021年的28.21%。同期来看,美的、格力海外毛利率持续下滑。其中,美的从2019年的25.46%下降至2021年的21.76%;格力从2019年的13.5%下降至2021年的9.84%。

出现这种结果的原因,则是各家出海方式产生的差异。而这又与我国独特的国际化历程密不可分——上世纪八九十年代,国门开始开放的中国家电行业,在人口红利、低成本制造红利大背景下,迎来了承接海外订单代工生产的黄金时期。这种低投入、高周转的经营模式在成本红利的作用下,让中国家电企业有了挣快钱的机会,美的、格力等代工企业也正是在这种大机遇下,迅速扩大产业规模。

但这种模式也有后遗症,那就是长期以来中国家电在国际市场上没有自己的品牌,不能成为市场主角就意味着缺乏竞争力。随着近年来人口红利消失、生产成本的提升以及关税等贸易壁垒,单纯依靠代工出口的利润越来越薄。

而海尔智家从走出国门就开始进行研发、制造、营销三位一体的本土化全球创牌。而这就要求企业在当地市场产研销一体,这么做前期建设队伍、拓展渠道投入巨大,甚至要很长的时间都无法看到成果。

但本土化布局一旦进入收获期,一是能在需求端做到对当地消费者需求的快速洞察和响应,从而在不同地区采取差异化品牌策略“因地制宜”,市占率快速提升。另外,通过本土化策略,企业还能充分调动全球资源,最大程度地规避原材料价格上涨、海运费暴涨、关税制裁等一系列成本端的压力。

比如海尔智家近几年在印度、东南亚市场快速建立生产线,2021年罗马尼亚冰箱工厂、埃及空调工厂、印度洗衣机工厂等投产运营,充分利用东南亚市场较低的人工成本冲抵了原材料价格的大幅上涨不利冲击。

此外,进入2022年以来,海外的不确定性在增强,海尔智家海外能否持续增长也成为外界关心的热点话题。毕竟从海关出口数据看,2022年1-3月,中国家用电器累计出口81096.8万台,同比下降7.9%。

事实上,海外将是中国白电的主要增量市场。

一方面,发达国家对高端家电的需求要高于国内。全球知名市场咨询机构GfK全球战略首席顾问Norbert Herzog表示,以性价比或者严重依赖原材料的家电产品,将不再拥有市场优势,而具备技术优势、创新能力、具备附加值的产品、与消费者价值观贴合的产品,会带来“溢价”的空间。

另一方面,家电属于房地产后周期行业,美国的房地产行业生态要明显好于国内。这几年国内房地产行业下行拖累了国内家电行业增长,而美国房地产市场需求仍处于高位——以2022年一季度为例,每个月新房开工量约160多万套。

因此,海外市场将是未来几年中国企业的主要增量市场。

而在这方面,三巨头中仅有海尔智家在坚持自创品牌+本土并购的全球创牌打法,强产品力让其各市场的品牌效应也开始凸显。

如在美国市场,海尔智家主打自有及并购的美国通用公司旗下的Monogram、Café、GE Profile三大高端品牌,通过创造高端奢华、定制化和智能科技的用户体验获得高速发展:2021年三大高端品牌在美国市场收入同比增长超40%

四、深化数字化运营,持续降本增效

而最令人关系的问题是,未来,海尔智家的毛利率上升趋势能持续吗?

至少从这几年的财务数据看,海尔智家高速增长的经营现金流,以及研发费用投入的不断增加,保证了未来经营的稳健以及高端产品的竞争力,持续优化的费用率也保证了毛利率持续上升的可能。

从费用管控看,海尔智家的费用率呈现持续下降趋势。

一方面得益于海尔智家持续深化的数字化运营,搭建起了高效的运营体系。

如在经销商体系的管理上,海尔智家2021年加速落地数字化平台战略,推动从“公司管理经销商”到“经销商全流程经营用户”的转变。并全方位推进电子签约体系,缩短经销商签约、开户、建店等环节的时间。

在供应链的数字化变革上,海尔智家当前约50%的工厂已经具备应用高级算法的能力,在保证成本最优的基础上快速响应订单。并通过数字化库存实现“一地存入,全国可取”,打破了原有销售网格的限制,实现“在线下单,就近配送”,大幅提升经销商运营效率和用户体验。

2019年至2022年一季度,海尔智家销售费用率从16.78%降至13.93%,下降了2.85个百分点;销售期间费用率从25.38%下降至21.91%,下降了3.47个百分点;销售费用的优化带动公司营业总成本/营业总收入从96.45%下降至94.19%,下降了2.26个百分点。

(数据来源:wind)

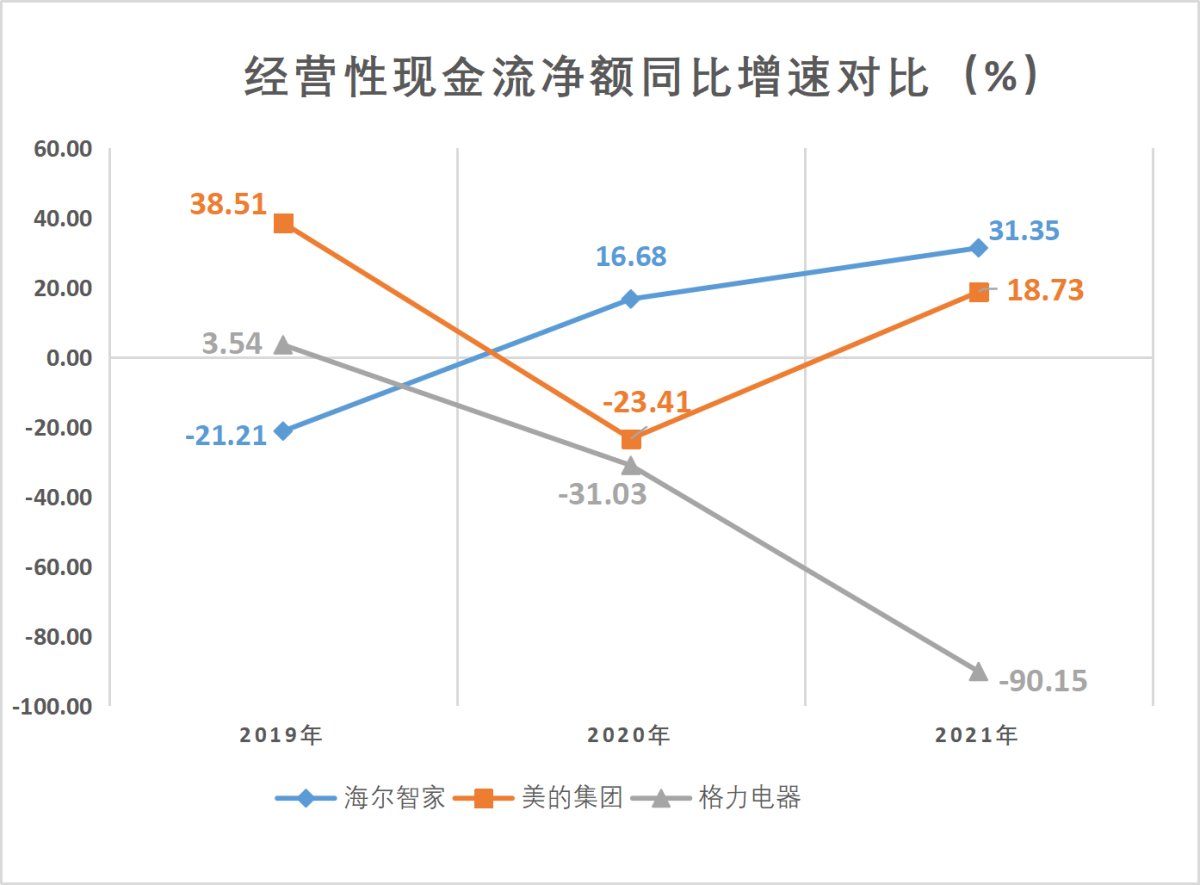

另外,在经营性现金流净额指标对比中,海尔智家的经营性现金流净额增速是三巨头中最快的。

2019年至2021年,海尔智家的经营性现金流净额增速从-21.21%上升至31.35%。

(数据来源:wind)

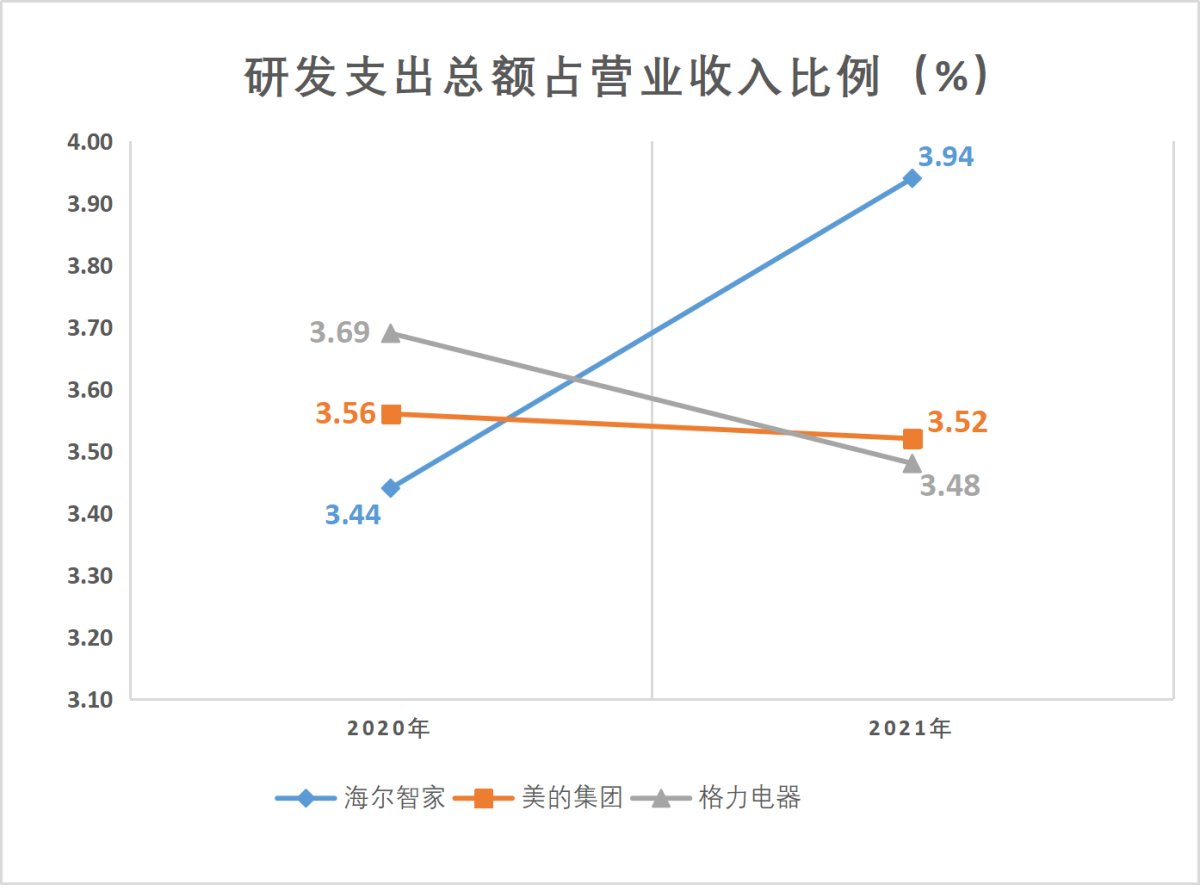

较高的经营现金流增速保证了海尔智家研发费用投入的增长:2021年,海尔智家的研发支出总额占总营收比例为3.94%,比2020年高出0.5个百分点。

(数据来源:wind)

我们看到,在人口增长红利消退、全球仍充满不确定性的背景下,传统增长逻辑失效。唯有那些提前战略布局并坚定不移走下去的企业,才能抓住产业变革机遇完成破局跃迁。